Блог им. MKrrr |Ипотека: все так хорошо, что даже плохо

- 18 августа 2023, 07:02

- |

Продолжаем серию публикаций о недвиимости. Совсем недавно обсуждали миф доступности жилья, оценивали как видят рынки эксперты, и посмотрели что происходит с арендой. Другие обзоры о недвижимости и экономике — в моем канале и архивах VC. Спасибо, что заходите!

Сегодня поговорим об ипотеке, поскольку это главный драйвер рынка строящегося жилья. Почему? — если какой-то предмет стоит 100 000 рублей, а у вас на него нет денег, то вы обращаетесь в банк. Чем больше срок кредита — тем сильнее ставка влияет на платеж. Например, 100 000 рублей на 2 года в кредит под 10% это 4 614 рублей в месяц; переплата 10 748. Если ставка будет 20% — платеж составит 5090, а переплата 22150.

Попробуем с недвижимостью? Среднюю ипотеку берут на 25 лет (выплачиваЛИ за 10-12, но это прошлое поколение ипотечников). При ставке 10% на 25 лет, платеж составит 909 рублей, а переплата 172 610 (!). При ставке 20% платеж — 1678.

В нашем примере при кредите на 2 года увеличение ставки в два раза привело к росту платежа всего на 10%. А при сроке 25 лет — на 84%. Учитывая, что раньше брали ипотеку при каждой третьей покупке жилья, а сейчас 3 из 4 покупателей — оценка ипотченого рынка очень важна. Как и раньше, нам помогает в этом ДомРФ

( Читать дальше )

- комментировать

- 4К | ★1

- Комментарии ( 4 )

Блог им. MKrrr |Обзор рынка аренды жилья

- 11 августа 2023, 09:02

- |

После начала частичной мобилизации, и последующего отъезда почти 1 млн. россиян, в т.ч. самого высокооплачиваемого платежеспособного сегмента (сотрудников IT) – эксперты предрекли быстрое и сильное падение цен на жилье и аренду. Причем аренде прогнозировали двузначное падение. Что произошло на самом деле – читайте в этом обзоре.

В II кв. 2023 г. спрос превысил предложение на рынке аренды жилья в России: количество новых публикаций о сдаче квартир в аренду уменьшилось почти на четверть за квартал, при этом число закрытых объявлений сохранилось на уровне начала года.

Если простыми словами, то произошло в точности наоборот прогнозам экспертов: спрос вырос, а предложение снизилось еще сильнее. Как и положено по всем экономическим законам, цены должны устремиться вверх. Но нет, цены не выросли.

( Читать дальше )

Блог им. MKrrr |Рынок недвижимости глазами профессионалов

- 09 августа 2023, 08:05

- |

Строительный рынок – как его видят профессионалы рынка. Разберем статистику Росстат и аналитику Дом.РФ. Обcудим структуру рынка, цены, и даже доберемся до денег на счетах эскроу. И самое интересное – сколько непроданных новостроек в России?

картинка — Дом.рф

Вчера мы отлично пошумели в комментариях про доступность жилья. Основа для обсуждения – мой расчет на вводных от одной строительной компании. А давайте теперь посмотрим на строительный рынок глазами профессиональных участников! — И не придумать участника лучше, чем Дом.РФ

Дом.РФ – это мама большинства строек в России в качестве кредитора. В целом, банк на этом и специализируется: проектное финансирование жилой стройки, целевые кредиты, участие в качестве инвестора. А также, это третий по величине ипотечный портфель.

Рынок as is

В своем большинстве, Россия застраивается многоэтажками: 65% всей стройки это 10 этажей и больше.

( Читать дальше )

Блог им. MKrrr |Доступное жилье - миф, или реальность?

- 08 августа 2023, 08:05

- |

(спойлер — миф). В эпоху, когда 3/4 сделок с жильем проходят с ипотекой, формула счастья проста — цена умножить на процентную ставку и разделить на срок кредита. Если платеж комфортен — жилье доступно. По моим оценкам, льготную ипотеку надо было остановить в середине 2021 года. А текущие цены и ставки убили «доступность» минимум в 2 раза.

Немного истории (как ее запомнил я)

2017 год. Рынок недвижимости устал от трехлетней стагнации, ведь после всплеска активности первого квартала 2015, когда все пытались пристроить дешевеющие рубли – рынок замер. Сделок было мало, каждый покупатель на вес золота. Посетителям часто предлагали чай с плюшками, и цену снизить на пару процентов можно было с порога.

2019 год. Рынок оживает и даже потихоньку растет. Продавцы грезят новым долгосрочным ростом и пытаются продать застоявшееся жилье. Покупатели смотрят со стороны и ожидают, что после осторожного роста, цены и дальше уйдут вправо; драйверов роста недвижки нет.

( Читать дальше )

Блог им. MKrrr |Недвижимость всегда растет! Твердо и четко!

- 04 августа 2023, 10:21

- |

Сколько бы я не писал статьи про недвижимость, всегда находилось 5-10 комментаторов, которые говорили, что недвижимость всегда растет.

Даже когда вроде не спрашиваешь – где-то из-за угла кто-то шепчет:

Недвижимость

Всегда

Растет

Тут бы пригодился мем IGOTOSOCHI, надеюь, добавить его в комментариях

( Читать дальше )

Блог им. MKrrr |Перспективы рынка недвижимости после 21 сентября

- 06 октября 2022, 10:08

- |

В двух словах – пойдет вниз.

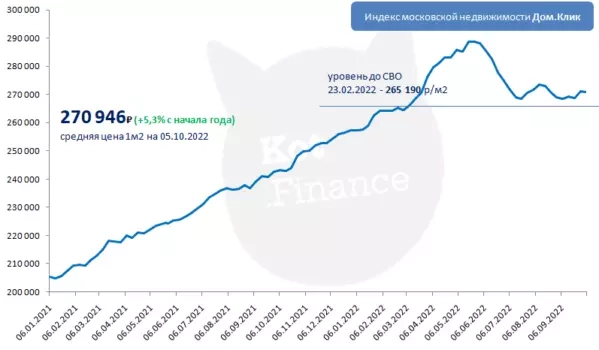

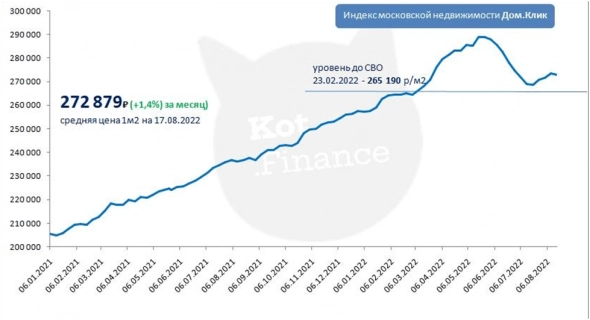

Источник, первоисточник — индекс Дом.Клик

Что происходит прямо сейчас исходя из обсуждения ситуации с проф.участниками рынка недвижимости (строители, риелторы):

— снижение активности клиентов по консультациям на 30%

— расторжение договоров аванса и задатков на уровне 40% (в обычное время 5-10%)

— в крупных городах есть много уезжающих, или желающих продать и держать в валюте «на всякий»

Все, у кого были одобрения банков, но не было денег - купили в марте

Все, у кого были деньги (без ипотеки) - купили в апреле-мае со скидками от продавцов

Все, кто боялся, но все же решился - купили в июле-августе даже без денег на первый взнос (об этом ниже).

Кто купит сейчас? когда впервые с начала СВО у людей есть реальная опасность на счет своего дохода и своей безопасности

Давайте разбираться, но перед этим просто покажу скрин с авито, где в течение двух дней после начала частичной мобилизации более десятка сообщений о снижении цен.

( Читать дальше )

Блог им. MKrrr |Статистика ипотечного рынка. Что ожидает рынок недвижимости?

- 05 октября 2022, 08:48

- |

События, которые происходили на рынке недвижимости с февраля – безусловно войдут в историю. В отличии от скучных цифр 2021 и других годов, каждый месяц 2022 – это нечто.

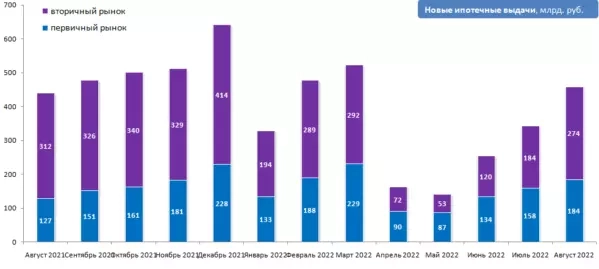

Исторически, ипотечный рынок вторичного жилья более емкий: на каждый рубль кредита на новостройку выдавали 2-3 рубля на вторичный рынок.

В мае, когда рынок кредитования рисковал в принципе схлопнуться, впервые в российской истории, кредиты на новостройки в полтора раза превысили кредиты на вторичный рынок. Оно и понятно: кредитоваться под 20% мало кто хотел. А новостройки еще поддерживали дешевыми ставками в 6-7%.

Сейчас же, когда ставки первичного и вторичного рынков более-менее сравнялись – рынок кредитования тоже стал приходить в себя: вторичный рынок вернул себе пальму первенства. Что же придумали продавцы новостроек, у которых как мы знаем до 80% продаж – ипотека?

- субсидируемые ставки: хотите ипотеку под 0%? – легко, переплата будет перенесена в цену, но кого это волнует!

( Читать дальше )

Блог им. MKrrr |Почему цены на квартиры растут, хоть и падают, и что такое индекс Дом.Клик?

- 05 сентября 2022, 08:24

- |

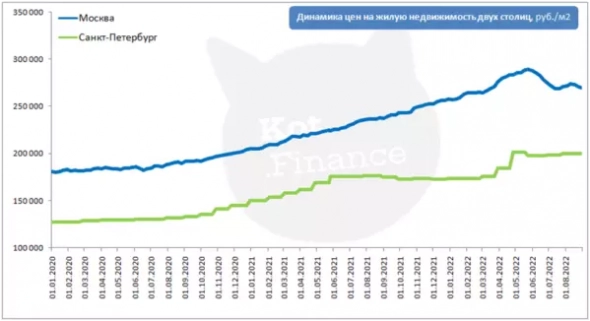

Зачастую индексы цен это одно, а цены вреальной жизни – другое. Давно наблюдаю за индексом цен на московскую недвижимость:рост с июня. Смотрю реальные объявления – цены падают. Разбираемся, что не так.

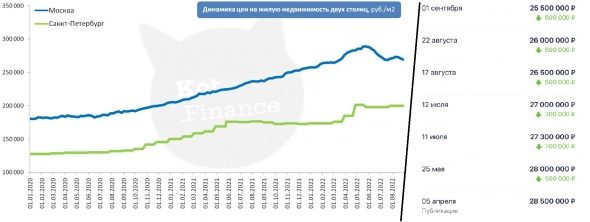

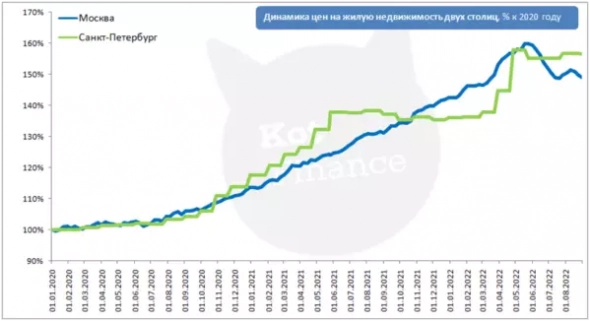

Индексы на недвижимость демонстрируютбезоткатный рост. В Питере вообще нет никакого снижения. В Москве хотьсимволические -7% было.

Источник: https://t.me/mkot_finance/297

Но когда подбираю объекты, площадьюбольше 70 метров, или стоимостью больше 15 млн. рублей, замечаю, что рынок нешевелится. Более ликвидные варианты подбирают люди с ипотекой. Но дорогиеквартиры на одну лишь ипотеку не купишь, соответственно такие покупатели менеечувствительны к снижению ставки. Тогда почему цены растут? – обратимся кисточнику данных.

Я покупаю массивы данных и агрегированную статистику. Но в моем каналеребята подсказали, что индекс Дом.Клик есть в общем доступе. Вот

( Читать дальше )

Блог им. MKrrr |Я календарь переверну, и снова… недвижимость не падает

- 03 сентября 2022, 10:56

- |

На календаре начало сентября, а значит пора подподить итоги августа. Спустя полгода с начала СВО можно говорить, что предрекаемый всеми (и мной тоже) крах* на рынке жилой недвижимости удалось избежать. Да, на рынке избыток предложения. Да, цены не растут и кое-где есть дисконты в 5-10%. Но краха нет: Питер на пике, Москва – все еще выше уровня февраля. Смотрим графики.* крах = снижение на 15-20%

В основе индексов по Москве – еженедельный индекс Дом.Клик. По Питеру – ежемесячный индекс BN. Если сопоставим цены двух столиц, получим, что динамика сопоставима. Вот только Питер на графиках не падает.

( Читать дальше )

Блог им. MKrrr |Жилая недвижимость: вперед, ту зе мун?

- 25 августа 2022, 08:09

- |

Май-июнь недвижимость радовала тех, кто ждал снижения цен и собирался купить. Но снижение ипотечных ставок привело к росту цен даже на вторичном рынке. А последняя неделя удивила тем, что рынок ожидает рост еще на 5% за месяц.

Но обо всем по порядку. Желания покупателей вернуть цены на уровень «до СВО» вполне понятны: цена на недвижимость это всегда производная от доходов населения плюс премия за регулирование и риск в отдельно взятой стране. Но как считать эту премию, когда альтернативные инвестиции погибают? Ставки по банковским вкладам уже показали направление движения. Рынок акций превратился в спекулятивный инструмент: помимо февральского обвала повлияло решение по невыплате дивидендов Газпрома и отказ ряда компаний публиковать отчетность. Что остается? – Бетон!

Июль преподнес два сюрприза для рынка: снижение ключевой ставки до 8%, что ниже, чем непосредственно до СВО, оживил рынок кредитования. Но единственный сегмент для физ.лиц, который стал дешевле – ипотека: карты, автокредиты, потребительские займы – почти не отреагировали. Второй сюрприз – рост цен. Обратите внимание на график. Какую-никакую поддержку рынок нашел.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс